Placerande, psykologi och AI

av Ari Kaaro Forum 2018-05, sida 25, 24.05.2018

Den berömde psykologen Amos Tversky blev en gång tillfrågad om hans forskning om mänskligt tänkande kunde appliceras på artificiell intelligens. Svaret löd att hans studier hade mer att göra med ”naturlig dumhet”.

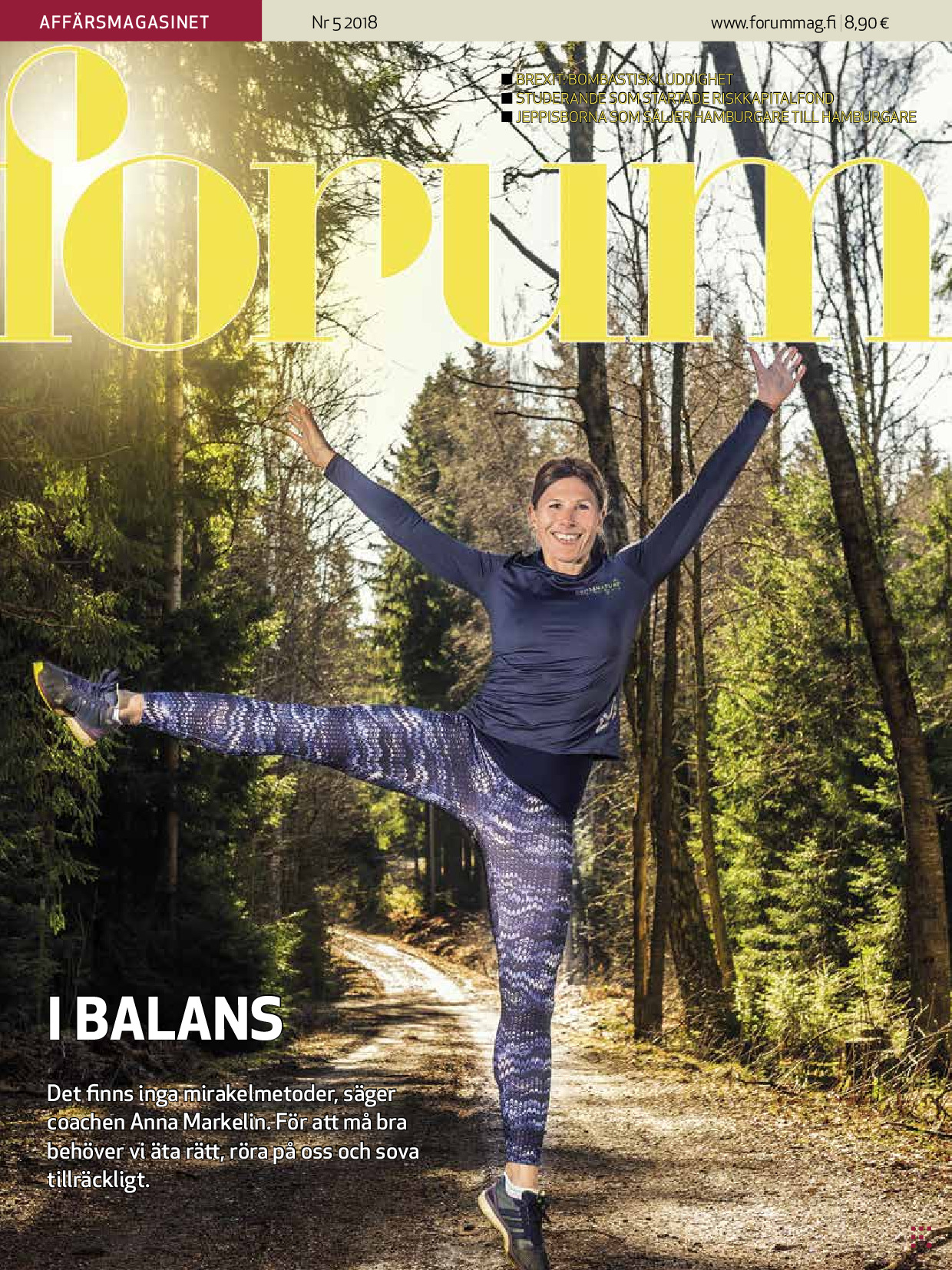

[caption id=“attachment_7557” align=“alignright” width=“220”] Ari Kaaro är vd för Seligson & Co Fondbolag, med 17 års erfarenhet av placeringsbranschen, samt styrelsemedlem i Ekonomiska Samfundet.[/caption]

Ari Kaaro är vd för Seligson & Co Fondbolag, med 17 års erfarenhet av placeringsbranschen, samt styrelsemedlem i Ekonomiska Samfundet.[/caption]

Man behöver inte vara tvär som Tversky för att konstatera att människor inte är särskilt duktiga tänkare, åtminstone gällande placerande. Vi har svårt att ta in stora mängder information och är inte bra på att räkna snabbt. Speciellt svårt har vi att hålla känslorna i styr, agera utifrån rationell analys och logiska slutsatser. Vi vill gärna köpa aktier som vi av någon orsak råkar gilla, och sälja sådant som vi ogillar. Ofta köper vi när börsen redan stigit och säljer när även andra säljer. Vi lever i stunden.

Algoritmer och robotar är immuna för emotioner. Placeringsvärlden torde vara väl lämpad för AI, eftersom det mesta går ut på att tolka information och styra digitala penningströmmar.

Robotens värsta fiende. AI-aktörer verkar inom nischer såsom robothandel. Det finns många varianter, men i grunden programmerar människor algoritmer som fattar självständiga köp- och säljbeslut. Inom så kallad high-frequency trading (HFT) eftersträvas maximal snabbhet. Varje millisekund räknas då det gäller att reagera på ny information. Just därför strök många robothandlares servrar med när börsens datahall förstördes av automatiska brandsläckare vid falskt larm i april: de hyr in sig i samma lokaler som börsens maskiner för att minimera avståndet och latensen (svarstiden).

Mot HFT är det långsamma mänskliga nervsystemet chanslöst. Ändå kommer placeringarnas äkta värdestegring utav bolagens tillväxt och dividender, inte av millisekundshandeln. Vi människor förlorar alltså inte vår långsiktiga avkastning även om robotarna idkar alltmer febrilt köpande och säljande.

I Norden sker uppskattningsvis en fjärdedel av alla börs-transaktioner mellan robotar. Det pågår en ständig kapprustning mellan teknikteam som programmerar de snabba och sluga algoritmerna. Robo robini lupus kunde man kanske säga på latin?

Datadetektiver. Robotarna har också gjort entré som fondförvaltare. I två års tid har det startats flera fonder, också en i Finland, som antingen investerar i bolag som sysslar med AI och/eller fattar placeringsbeslut med hjälp av AI-algoritmer. Det är en brokig skara med många olika strategier. Vissa koncentrerar sig på bolag som sysslar med relaterade tekniker medan en del tillämpar AI på analys av alla typers bolag.

Gemensamt är att de avviker från gammaldags datorstödd analys. Traditionellt har placerare använt datorer för att plöja igenom stora mängder data för att hitta variabler som associeras med god avkastning. Enligt vissa datadetektiver korrelerar bolagens fria kassaflöde med goda placeringsresultat, andra menar det är klokt att satsa på aktier med låg historisk volatilitet, och så vidare.

Letar man tillräckligt länge i databaserna hittar man alltid något. Eller: ”om man torterar sina data tillräckligt länge kommer de att erkänna”. Lika tydligt är det att branschens gamla varning (historisk avkastning garanterar inte framtida resultat) gäller också för placeringsstrategier framtagna med hjälp av extensiv dataanalys. Den nya typen av AI-förvaltning ska enligt sina proponenter vara både ”bredare” och ”smartare”. De nya algoritmerna lär beakta även kvalitativa data (inte bara siffror) och ska också lära sig av sina misstag. Genom att tolka nyanser på diskussionsspalter och analysera sökord sägs de skapa koll på marknadspsykologin.

AI-fonderna är så pass nya att vi inte kan dra slutsatser om deras framgång. Det går inte heller att dra alla över en kam. Avkastningarna under årets första kvartal varierar från nära noll till hela +7 procent – samma sorts spridning som inom vilken fondkategori som helst! De är ju trots allt programmerade av människor.

Robotrådgivning. Privatplacerare möter med största sannolikhet i något skede så kallade robotrådgivare. Vanligtvis i form av en webblankett där man fyller i inkomster och förmögenhet samt svarar på frågor om riskprofil, vilket utmynnar i ett placeringsförslag. Antalet robotrådgivare har ökat explosionsartat under de senaste åren, det finns över 200 i USA, över 100 i Europa, åtminstone 10 i Sverige och ett par stycken även i Finland.

Webbformulär som spottar fram råd är helt utmärkta för att systematisk kartlägga ett stort antal människor, kategorisera dem i olika fack och ge rekommendationer. De är outtröttliga, ger konsekventa svar och jobbar dygnet runt. Massprofilering kan fungera helt bra. Få placerare har en livssituation som vore så unik att den verkligen kräver en skräddarsydd placeringslösning. De flesta av oss kan klassas i några lagom breda kategorier där enkla standardlösningar fungerar gott nog.

Mer invecklat blir det då man frågar huruvida dessa robotrådgivare verkligen betjänar placeraren. Svaret beror på vad man jämför med. Robotar som programmerats ansvarsfullt – och inte enbart för att främja försäljningen av placerings-produkter – borde rekommendera en väl diversifierad portfölj bestående av fonder med rimliga kostnader. I det fallet är robotrådgivarna säkert bättre än mänskliga rådgivare (försäljare) som styr sina kunder till dyra produkter eller uppmanar till stora risker med placeringslån eller udda instrument.

Men bättre alternativ finns. Läser man ett par bra investeringsböcker så höjs självtilliten och kunskapsnivån tillräckligt för att utfärda en placeringsplan helt själv. Med en gnutta kunskap och en god dos naturlig intelligens (sunt förnuft) kan man bättre ta till sig allt det som den artificiella sorten kommer att bidra med.